配资前准备 东吴策略:大宗商品和资源股本轮行情持续性如何

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:东吴证券

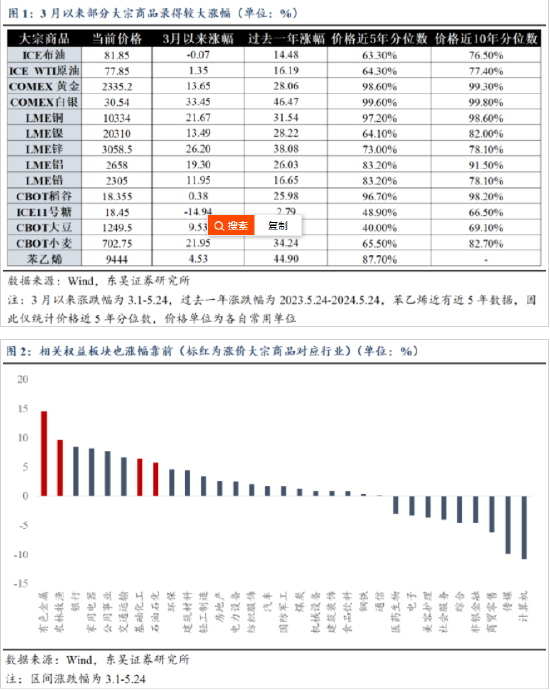

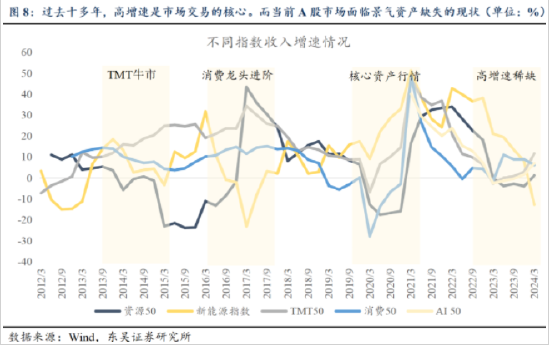

3月以来,大宗商品掀起涨价潮,从一开始的贵金属、有色金属、油扩散到化工品,再到粮食、猪肉等农产品,近日航运价格也快速上涨。对应到权益市场上,相关板块的涨幅也较为靠前。大宗商品价格上涨的原因是什么,持续性如何?本文尝试进行探讨。

本轮大宗商品价格上涨的原因是什么?

一是低库存水平下,供给约束带来价格弹性。

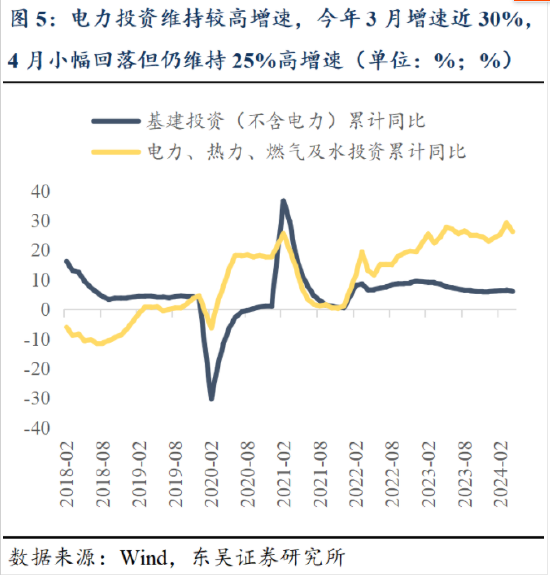

供给侧方向,在碳中和背景下,上游行业在近年逐渐降低资本开支,对当前产能形成制约。资源品经历几年去库后,部分大宗商品库存已经位于历史低位。需求侧方向,全球制造业复苏、我国电力投资增长以及消费品以旧换新是有色商品价格的重要支撑:3月全球制造业PMI较2月大幅抬升,重回扩张区间,结束了连续17个月的收缩,同时中美开启了共振补库,对应我国出口强劲;我国3月基建投资中电燃水增速达29.1%,4月小幅回落但仍维持25%以上的高增速,电力投资的高增拉动了对铜缆、铜线的需求。供给约束而部分商品需求预期复苏,供需缺口为价格带来了较高的弹性。

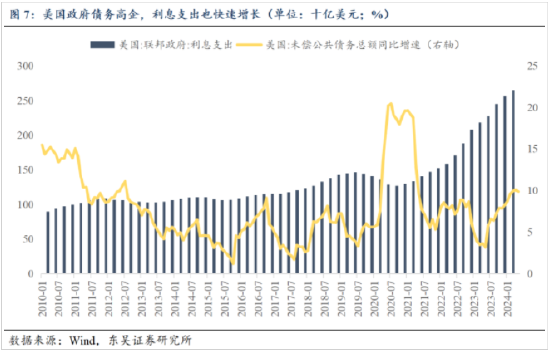

二是美元信用受损使得美元计价商品的重估。

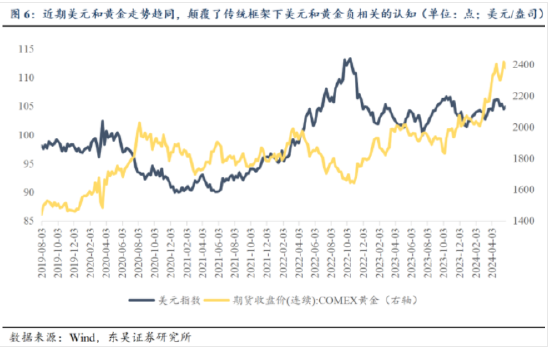

传统分析框架下,黄金和美元实际利率负相关,而实际利率决定了美元的强度,因此通常认为黄金和美元呈负相关。近期美元和黄金同步冲高无疑颠覆了传统框架下的认知,一个合理的解释是美元信用受损:俄乌冲突爆发后,美国冻结俄罗斯美元资产的制裁方式动摇了美元信用,去全球化也成为美元霸权瓦解的催化剂,而美国财政货币化的行为更是不断削弱美元的长期信用。疫后美国通过增大发债规模,提高财政支出来刺激经济,使得需求在高利率环境下维持韧性,推动美元指数走强。而这样的后果是美国债务负担不断加重,利率长时间保持在高水平也又增加了利息支出。美国财政赤字率高企下,各国央行增配黄金实现去美元化,其中我国央行已连续18个月增持黄金。美元信用受损,内在价值降低将使得美元计价的商品进行重估。

中长期来看,美元利率的降息趋势仍是确定性的。美元指数预期走弱叠加美元内在价值的降低,使得商品去美元化交易加速。

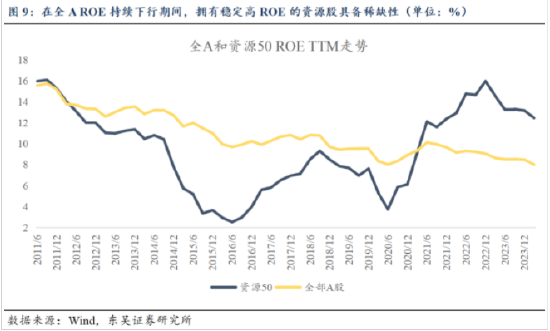

大宗商品价格是资源股定价的锚,高股息属性加持下资源股走强

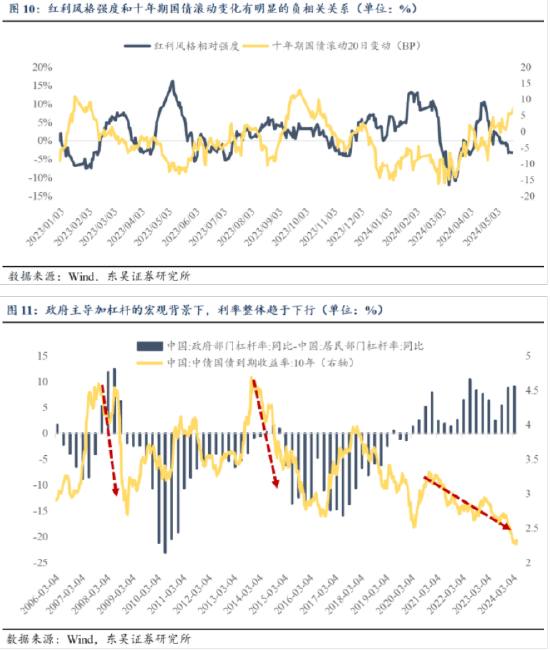

大宗商品价格上行有力地催化了相关权益板块的表现,而高股息属性的贡献也功不可没。今年十年期、三十年期国债逼空行情反映了当下资产荒的困局,而高股息板块成为稀缺资产。3月以来同样领涨而不具备商品属性的银行板块便是受益于高股息属性。

高股息属性的贡献体现在:

一方面,随着经济面临结构性转型,景气资产缺位,红利个股具备的垄断性生产要素成为抵御经济下行压力的护城河。

另一方面,利率下行阶段,红利个股性价比凸显。我们曾在报告《再论红利和成长》中提到过,红利风格强度和十年期国债滚动变化强相关,红利股票交易的是阶段性十年期国债变动幅度的斜率与该斜率的未来预期,即十债到期收益率的二阶导,而前段时间是十年期国债收益率加速下行为红利资产提供了充分的溢价。当前中国处于地产政策放松的关键时点,居民部门资产负债表受损,需要依靠政府加杠杆的方式推动经济复苏,在这样的范式下,利率易下难上,因此红利风格将会占优,则资源股存在交易空间。

未来大宗商品的行情将如何演绎?

供给的逻辑更多是驱动过去一段时间价格的强势,需求是下一轮行情的关键。一季度全球需求的回暖已经反映在本轮涨价中,新一轮行情等待全球信用周期的重启后预期的改善。但二季度美联储偏紧的货币政策将使得全球制造业景气边际回落,4月全球制造业PMI也已回落至收缩区间。而中国目前处于地产链放松的关键时点,地产行业能否实现改善是我国需求复苏的关键,后续仍需观察政策落地的效果。因此需求的持续改善要等待新的信号,商品的表现可能会出现分化。

展望未来,有色商品价格的上行等待更多需求的线索,如全球制造业持续性景气;以旧换新政策推动家电、新能源车的消费;新兴技术的发展对能源、金属等资源切实起到需求拉动的效果;中国地产改善等。若需求预期难以持续性改善,以铜为代表的有色金属可能面临一定的回调风险;

随着国内地产行业的出清,黑色系商品有望迎来涨价,与有色商品的价格差将会逐步收敛;

美元信用损失的宏大叙事短期难以证伪,大选年美政府有动力维持财政支出保证经济稳定,而美国债务高企将促使各国增持黄金,长期来看黄金处于上涨的大趋势中,而中短期对地缘、政治风险的计价也为金价提供安全边际;

原油的波动性主要受供给侧影响。地缘冲突,政治大选事件都可能对油价产生冲击,预计油价维持震荡;

对于资源股而言,市场会基于商品价格的波动修正个股的业绩预期,但高股息属性的加持下,资源股具有“攻守兼备”的优势。

风险提示:国内经济复苏速度不及预期;海外通胀及原油扰动下降息节奏不及预期;地缘政治风险。

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王旭 配资前准备